キャッシュレス決済とは?

はじめに

キャッシュレス決済とは、現金を使わない支払い方法のことです。

身近な例でいえば、クレジットカードや電子マネー、デビットカードなどが当てはまります。

最近よく耳にするスマホ決済、QR決済もキャッシュレス決済の一つです。

UPCは、こうしたキャッシュレス決済を取り扱う決済代行会社です。

お隣の中国では先駆けて「Alipay」、「WeChatペイ」というQRコード※を利用したスマホ決済が、公共料金や屋台に至るまで国内どこでも使えるようになってきています。また、日本でも「PayPay」や「d払い」などの主要なサービスが急成長を遂げ、QRコード決済のユーザー数と利用範囲は増え続けています。

今回は、世界で広がるキャッシュレス決済の特徴やメリット・デメリット、仕組みや導入方法まで徹底解説します!

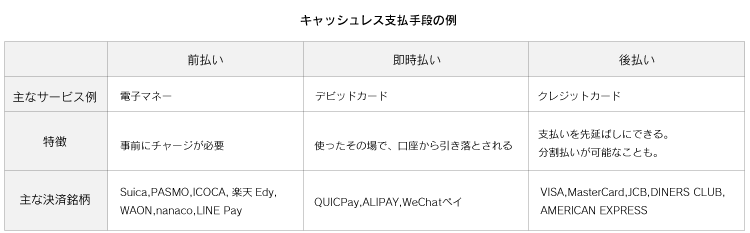

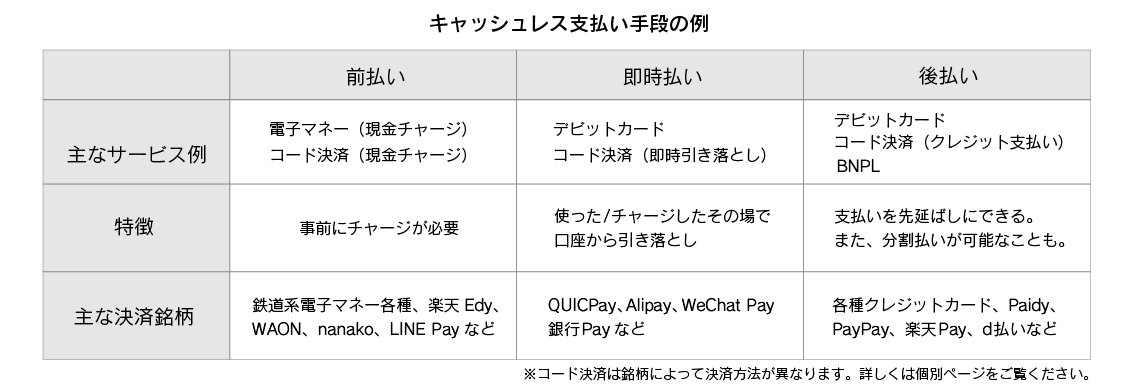

キャッシュレス決済の種類とそれぞれの特徴

一番の特徴は、支払手段の違いです。前払い式、即時払い式、後払い式の3種類があります。

1.前払い式

前払い式のキャッシュレス決済の中でよく知られているのは、電子マネーです。

- 交通系ICカード:Suica、PASMO、ICOCA

- ショッピング系ICカード:楽天Edy、WAON、nanaco

- モバイル決済:PayPay

前払い式の特徴は、事前にチャージが必要なところです。

メリットは、事前チャージにより、限度額を決められるので使いすぎを防げることです。また、多くの電子マネーで年齢制限がなく、老若男女問わず利用できます。特に、主婦やクレジットカードを持てない未成年から人気の決済方法です。

デメリットは、支払い額がチャージ済み金額を上回った場合に再チャージの手間が必要で、残高に端数が残ってしまうのがもったいなかったりするところです。

ただし、最近は前払い式の決済でも1円単位でのチャージが可能で、クレジットカードと紐づけておけば一定額を下回ると自動でチャージされるサービスもあるので、工夫次第でデメリットも解決できますね。

2.即時払い式

即時払い式でよく知られているのは、使ったその場で登録した銀行口座から引き落としがされるデビットカードです。

よく知られているのは以下のようなサービスです。

- NFC決済:QUICPay※

- モバイル決済:Alipay、WeChatペイ

※QUICPayは、クレジットカード・デビットカード・プリペイドカードに対応しています。

メリットは、銀行口座に入金さえしてあれば、口座から即座に使った分だけ引き落とされるので、チャージの手間や、決まった期日までに口座へ入金する手間が省けることにあります。

デメリットは、口座にお金があればいくらでも使えてしまうことや、残高不足の際には使用できないことです。

ただ、この即時払い式の場合に一番怖いのは、使いすぎてしまうこと。

しかし、専用の銀行口座を作っておくと、工夫次第では前払い式と同様に使用限度を決めて使うことができますよ。

残高不足の際は、前払い式と違ってその場でチャージができないので注意しましょう。

また、デビッドカードの場合はクレジットカードが使える店舗であれば使えるので、日本国内においては非常に使い勝手のいいカードといえるでしょう。

3.後払い式

後払い式のキャッシュレス決済の中でも最もメジャーなのは、クレジットカードです。その他、クレジットカードと紐づけて利用するQRコード決済や、近年急成長している若者に人気の決済手段BNPL(後払い)も当てはまります。

- クレジットカード:VISA、Master、JCB、AMERICAN EXPRESS、Diners

- モバイル決済:PayPay、d払い、楽天ペイなど多数の銘柄

- BNPL:Paidy、PayPal、Klanaなど

特徴は、支払いを先延ばしにできるところにあります。メリットは、手元にお金がない場合でも買い物ができ、また分割払いができることです。

デメリットは、与信審査があり、誰もが持てるカードではないというところです。

また、手元にお金がなくても買い物できるので、使いすぎてしまうことや、支払いが滞ってしまうと、カードが使えなくなり、5〜10年はローンが組めなくなり、最悪の場合は財産が差し押さえられる、といった事態に陥ることがあります。計画的に使用できる人であれば問題はありませんが、無計画に使うと恐ろしいことになるので注意が必要です。

最近は、クレジットカード・デビットカード・プリペイドカードなどをスマホアプリ内に登録するとスマホで利用できるようになるサービスも増えてます。

例えば、ApplePayやPayPay、楽天Pay、LINE Pay、メルペイといったスマホ決済や、d払いのような月々の携帯料金と合算で支払いが可能になるキャリア決済などもあり、スマホを使った非常に便利な支払いができるようになっています。

日本のキャッシュレス決済比率

2019年までの11年間で、日本のキャッシュレス比率は約2.3倍まで成長しました。2020年以降は、新型コロナウイルス感染拡大の影響を受けてさらに増えているものと思われます。

また、事業者のキャッシュレス決済導入率は72%(2021年6月時点、経済産業省調べ)となっており、キャッシュレス決済のない事業者の方が少なくなっています。

日本政府は、2017年6月に閣議決定された「未来投資戦略2017」にて、KPIとして2027年までにキャッシュレス決済比率を4割程度まで上げると目標を掲げています。また、コロナ禍において落ち込んでいたインバウンド客は以前の水準を上回りつつあり、彼らの招致に向けてもキャッシュレス決済の導入は代表的な準備といえます。

やはり外国人観光客にとっては、慣れない日本円を使うよりいつも使い慣れているクレジットカードやスマホ決済をが使えることで、安心して買い物やサービス利用ができます。また、お店側もレジ前で混乱する外国人観光客の対応をすることなく、スムーズに支払いが可能です。消費の最大化にもつながるので、お互いにメリットがありますね。

ユーザーがキャッシュレス決済を使うメリット

1.お金の管理が楽になる

キャッシュレス決済を利用すれば、レシートがなくてもカードの明細やアプリの使用記録から、簡単にお金の出入りがわかるのでお金の管理が楽になります。

最近の家計簿アプリでは、クレジットカードや銀行口座を紐づけておくと自動で記入を行ってくれるものもあるので、掛け合わせるとさらに便利になるでしょう。

2.ポイントが付く

キャッシュレス決済の多くは、購入金額の数%分のポイントが還元されるという還元ポイントが付きます。また定期的にキャンペーンを行う銘柄もあるので、タイミングよく使えば現金よりお得に買い物ができます。

特に、PayPayなどのスマホ決済ではクレジットカードとの組み合わせでポイントが溜まりやすいこともあり、消費者から人気です。

PayPayでは、PayPayでのお支払いで、お支払い金額の0.5%相当のPayPayボーナスを還元されます!

現金で払うとポイントは付きませんが、アプリを利用するだけで0.5%お得になるのは嬉しいですね。

特にスマホ決済にクレジットカードを組み合わせるとスマホ決済のポイントとクレジットカードのポイント両方が付くのでさらにお得です。自分の生活に合わせたキャッシュレス決済を活用していきたいですね。

ユーザーがキャッシュレス決済を使うデメリット

1.事前準備が必要

キャッシュレスな生活を送るには、カードへの申し込みやアプリのインストール、銀行口座やクレジットカードとの紐づけなど事前準備が必要です。

申込手順が難しかったり、分かりづらかったりもするので、その時点でうんざりして諦めた経験のある人も多いかと思います。面倒な作業が多いですが、一度設定してしまうとその後は楽に支払いができるので、ぜひ面倒がらずに登録してみてください。

2.使える店が限られる

一番困ってしまうのは、せっかくキャッシュレスにしても使いたいお店で使えないことです。クレジットカードであれば大体のお店で使えますし、スマホ決済もこの数年で相当に浸透してきています。しかし、クレジットカードに比べるとまだ対応していないお店も多いのが現状。PayPayで支払いたいときは、お店を選ばないといけません。

一方で、大手のコンビニやスーパーを始めとしたチェーン店での導入も増えているので、生活圏内にキャッシュレス決済を利用できる機会は増えています。とはいえ、未導入のお店もまだ多いのが現実。お店によってスマホ決済や現金、クレジットカードを使い分けて生活する必要がありそうです。

PayPayでは、PayPayでのお支払いで、お支払い金額の0.5%相当のPayPayボーナスを還元されます!

現金で払うとポイントは付きませんが、アプリを利用するだけで0.5%お得になるのは嬉しいですね。

特にスマホ決済にクレジットカードを組み合わせるとスマホ決済のポイントとクレジットカードのポイント両方が付くのでさらにお得です。自分の生活に合わせたキャッシュレス決済を活用していきたいですね。

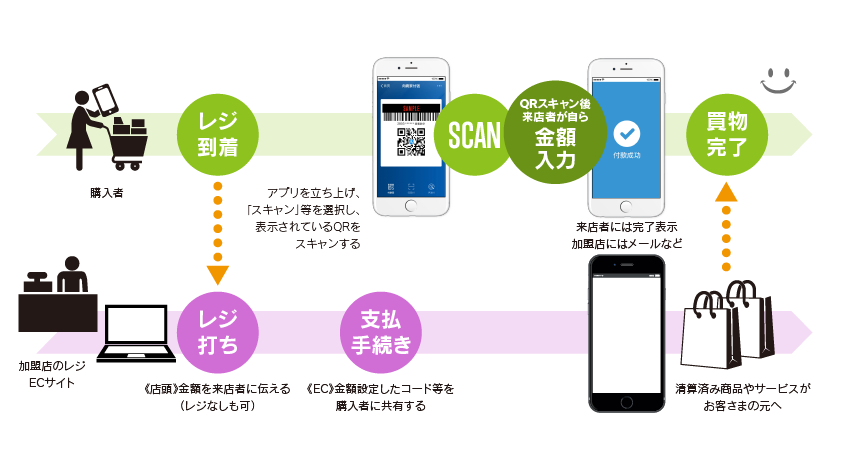

いま話題のスマホ決済!ユーザーはお店でどうやって支払えばいいの?

ここまで何度か登場してきたスマホ決済ですが、ユーザーは実際にどうやってお店で支払えばいいのでしょうか?

実はスマホ決済の支払い方法には二つの方法があります。アプリや店舗によって対応している支払い方が異なる場合があるので、覚えておくと役に立つかもしれません。

1.消費者提示型(CPM)

1つ目は、お客様がスマートフォンに表示させたQRコードやバーコードを、店舗側でアプリやリーダーを使って読み取ることで、支払いを完了させる方法です。一定時間でコードが変化するため、高度なセキュリティを保ったまま決済が可能です。

2.店舗掲示型(MPM)

2つ目は、店舗の液晶パネルやWebサイト上に支払い専用のQRコードやバーコードを表示させ、お客様がスマートフォンで読み取って金額を記入することで、支払いを完了させる方法です。UPCでは、MPMの中でも「動的MPM」を取り扱っています。

MPMには、印刷した固定のQRコード(静的QR)を設置する方法もありますが、セキュリティ面からあまり推奨されていません。一方、動的MPMであればCPMと同様のセキュリティを確保することができます。また、CPM方式のように店舗スタッフによる金額入力の手間もなく、カメラ設置の必要もありません。

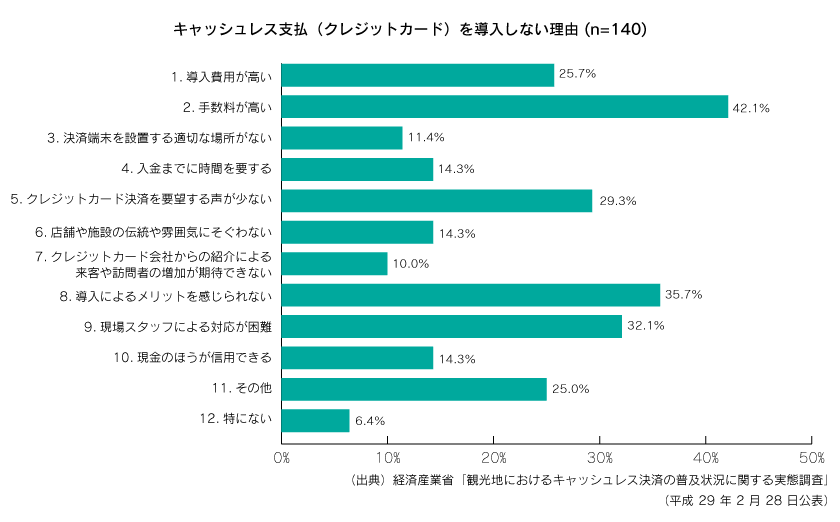

キャッシュレス決済を導入したくないお店側の事情

最近は、日本の店舗やECサイトでも、キャッシュレス決済が使えるお店は増えてきていますが、キャッシュレス決済を導入していない店舗も多々あります。導入しないでいる大きな要因は、

- 手数料が高いこと

- メリットを感じられない

- スタッフによる対応が困難

- 現状維持がしたいというバイアス

キャッシュレス決済を使うお店のデメリット

大きなデメリットとなるのは以下の3つです。

時間と手間が掛かる

キャッシュレス決済を導入するためには、当社のような決済代行会社を通じて契約を結ぶ必要があります。

決済代行会社によって料金形態も異なるので、事前に比較検討が必要です。

また、契約にかかる時間は決済代行会社によって異なりますが、導入審査なども必要になるので事前に必要な書類を先に揃えておけば導入までスムーズでしょう。

ただし、契約の前に注意が必要なのは、決済代行会社によって契約できる銘柄が異なることです。まずは、使えるようにしたい銘柄を取り扱っている会社なのかも事前に調べる必要がありますね。導入しておわりではなく、導入後もトラブルがあった際にきちんとサポートしてもらえるかも重要なポイントです。

お金がかかる

契約にかかる手間や時間だけでなく、キャッシュレス決済の場合、カードやQRコードを読み取る専用の機械が必要なため初期費用がかかり、導入後も月額費用※や毎月の売り上げのうち数%が手数料として引かれます。

現金と違い、キャッシュレス決済の場合、決済代行会社に手数料を支払う必要があります。なので、売り上げがそのまま自分のものにはなりませんし、売り上げた額も即日入金されるわけではありません。なので、仕入れや給与の支払いサイクルに合わせて入金してもらえるかどうかも重要になってきます。

スタッフ教育に手間・時間がかかる

新しい決済方法を導入するには、現場スタッフに使い方を周知する必要があります。機械に不慣れなスタッフからは不満が出たり、慣れないうちは現金よりも処理に時間がかかったりと、使い方の浸透までには手間と時間がかかります。

キャッシュレス決済を使うお店のメリット

しかしながら、キャッシュレス決済を導入することでデメリット以上のメリットも存在します。大きなメリットは以下の4つです。

店員の負担が減る

キャッシュレス決済の場合はレジに金額を打ち込むだけで会計が済むので、現金払いと違って、お金を数えたり、お釣りを渡す手間がありません。また、毎日レジにお釣りを用意しておく手間も不要になります。

自動精算レジやセルフレジも便利で人件費の削除には効果がありますが、現金払いであれば、やはり最後は人の手で現金を回収しなければなりません。お釣りが足りない際も人の手が必要になりますね。現金取り扱いを減らすことで作業工程が少なくなり、間違いも起こりにくくなります。

また、飲食店では現金を触らずにお会計が済むので、衛生的にも良いです。キッチンカーやフードフェス、パン屋などでは特に好まれますね。

お金の管理が楽になる

現金の場合、売上を数えたり、つり銭間違いがなかったかを確認する手間が必要です。多くの店舗では、人が手作業で行っているのではないでしょうか。また、売上も直接銀行に振り込まれるため、本社への送金作業や、銀行へ入金しに行く手間もなくなります。また、現金を置いていないため、店に強盗などが入るリスクも減ります。

現状、日本ではまだまだ現金払いが主流。そんな中で現金払いを完全にやめることは難しいですよね。

しかし、キャッシュレスが浸透して、もし現金払いを完全にやめることができれば、売り上げの計算やつり銭間違い等は限りなくゼロに近づいて楽になりますね。

顧客の取りこぼしが減る

支払い方法が増えることで顧客の取りこぼしも減ります。手持ちの金額の不足や、小銭を持っていない、といった理由から購入に至らなかった顧客にも対応できるようになります。

特に海外からの観光客の多いお店では、レジ前だけでなく店舗の入り口にのぼりやシール等を張っておくことで来店促進も期待できます。現金に両替するよりもクレジットカードで払ったほうが手数料も安い場合が多く、慣れない日本円を使うよりも支払いが楽なので、海外からのお客さんには特に効き目があります。

中でも、中国のスマホ決済で有名な「Alipay」「WeChatペイ」は、訪日中国人観光客の来店促進に繋がっています。

顧客の満足度が上がる

キャッシュレス決済では、レジの手間が省けることにより、待ち時間の短縮が期待できます。中には、利用額に応じてポイントが付くものや期間限定でキャッシュバックキャンペーンを行うものもあるため、現金よりお得感があり、顧客にも好まれます。また、現金よりも衛生的なため、感染症予防にもつながります。

中には、事前に使える銘柄を確認してから、飲食店や量販店を選ぶといった人もいるので、なるべく多くの銘柄を取り揃えておくだけでも、顧客の来店を促すきっかけになりそうですね。国内では、PayPayや楽天ペイが人気の銘柄です。

キャンペーンを利用してお得に

2019年10月に、消費税が8%から10%に増税されました。

政府の「キャッシュレス決済を利用することでポイント還元をする支援」である「キャッシュレス・消費者還元事業」をはじめとして、キャッシュレス化の促進のため様々なキャンペーンが行われています。今後もキャッシュレス決済を浸透させるため、消費者やお店に向けたキャンペーンが行われるのではないでしょうか。

そうなると、現金で買い物をするよりもキャッシュレス決済を利用する方がお得になり、キャッシュレス決済がさらに盛り上がる可能性があります。

その日のために、少しずつキャッシュレス決済に触れて慣れておくと良いかもしれません。

当社が扱っているキャッシュレス決済

店頭向けキャッシュレス決済

UnivaPayが現在取り扱っている主要な店頭向けキャッシュレス決済サービスには

- UnivaPay StoreApp

があります。

UnivaPay StoreAppは、中国の Alipay(アリペイ)およびAlipay+(アリペイプラス)とWeChat Pay(ウィーチャットペイ)、香港のAlipay(アリペイ)HK、韓国のKakaopay(カカオペイ)、シンガポールのEZ-link(イージーリンク)、マレーシアのTouch’n Go(タッチンゴー)、インドネシアのDANA(ダナ)※、台湾のJKOPAY(街口・JKO)、その他日本国内のd払い、PayPay(ペイペイ)、メルペイ、auペイ、銀行Pay、楽天ペイなど多数ご用意があります。

今後も決済銘柄の取り扱いを拡大していく予定ですので、ぜひお楽しみに!

オンライン向けキャッシュレス決済

UnivaPayが現在取り扱っている主要な店頭向けキャッシュレス決済サービスには

- クレジットカード決済

- コンビニ決済

- Paidy

- Pay-easy

- 銀行振込(オート銀振)

- 口座振替

- PayPayオンライン

- 中国向け決済(Alipay+、WeChat Pay)

があります。

日本国内で最も支持されているクレジットカード決済はもちろん、カードを持っていない消費者でも利用できるコンビニ決済や銀行振り込み、口座振替、若年層に人気の高いPaidyやPayPay、中国を中心としたアジア圏の消費者から決済を受け付けられるAlipay+、WeChat Payなど、事業に合わせて最適な決済サービスをお選びいただけます。

どの決済が適切か分からないという方は、ぜひ一度UnivaPayにご相談ください。